BFH: Keine Zurechnung eines Anteils am Gesamthandsvermögen aufgrund einer Treuhandabrede

Die Beteiligung am Vermögen einer Gesamthand kann im Rahmen der grunderwerbsteuerlichen Befreiungsvorschriften (§§ 5 und 6 GrEStG) nicht allein aufgrund des Treuhandverhältnisses dem Treugeber zugerechnet werden. Bei Treuhandverhältnissen ist der Anteil am Vermögen der Gesamthand vielmehr dem Treuhänder zuzurechnen.

Sachverhalt

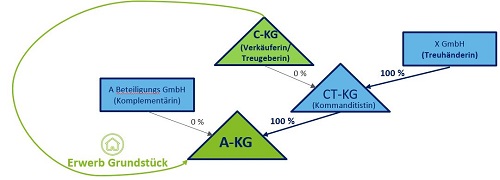

Eine GmbH & Co. KG (A-KG) erwarb im Jahr 2015 Grundstücke von der C KG (Verkäuferin).

Alleinige Kommanditistin der A-KG war die CT-KG. Persönlich haftende Gesellschafterin ohne Beteiligung am Gesellschaftsvermögen der A-KG war die A Beteiligungs GmbH. Alleinige Kommanditistin der CT KG war die X GmbH. Persönlich haftende Gesellschafterin ohne Beteiligung am Vermögen war die C KG (Verkäuferin). Aufgrund eines Treuhandvertrages hielt die X GmbH als Treuhänderin die Kommanditanteile an der CT KG für die C KG (Treugeberin), also der Verkäuferin der Grundstücke.

Das Finanzamt erhob gegenüber der A-KG Grunderwerbsteuer. Hingegen war die A-KG der Auffassung, dass der gemäß § 1 Abs. 1 Nr. 1 GrEStG grunderwerbsteuerpflichtige Erwerb der Grundstücke gemäß § 6 Abs. 3 i.V.m. Abs. 1 GrEStG von der Grunderwerbsteuer befreit sei. Das FG schloss sich jedoch der Auffassung des Finanzamts an.

Entscheidung

Der BFH kommt - ebenso wie das FG - zu dem Schluss, dass durch den Erwerb der Grundstücke der Tatbestand des § 1 Abs. 1 Nr. 1 GrEStG verwirklicht wurde und die Voraussetzungen für eine Nichterhebung der Steuer nach § 6 Abs. 3 S. 1 i.V.m. Abs. 1 S. 1 GrEStG nicht erfüllt sind.

Gesetzliche Grundlage

Beim Grundstücksübergang von einer Gesamthand auf eine andere wird nach § 6 Abs. 3 S. 1 i.V.m. Abs. 1 S. 1 GrEStG keine Steuer erhoben, soweit die Anteile der Gesamthänder am Vermögen der erwerbenden Gesamthand ihren Anteilen am Vermögen der übertragenden Gesamthand entsprechen.

Vermittlung eines Anteils am Vermögen der Gesamthand auch über mehrstöckige Beteiligung möglich

Nach dem BFH sieht das Grunderwerbsteuerrecht die Personengesellschaft seit jeher als selbständigen Rechtsträger an. Die Befreiungsvorschriften in §§ 5 und 6 GrEStG erkennen grundsätzlich an, dass bei einem Übergang eines Grundstücks von einzelnen Gesamthändern auf eine Gesamthandsgemeinschaft ein steuerbarer Rechtsträgerwechsel stattfindet, sehen jedoch von einer Erhebung der Steuer ab, soweit der Gesamthänder als Veräußerer zunächst Eigentümer des Grundstücks war und dann anteilsmäßig über das Vermögen der Gesamthand beteiligt ist (vgl. BFH-Urteil vom 05.02.2020, II R 9/17).

Dies gilt auch, wenn die Beteiligung am Vermögen der Gesamthand durch die Beteiligung einer anderen Gesamthand an der ersteren (Zwischengesellschaft) vermittelt wird. Daher ist bei doppelstöckigen Gesamthandsgemeinschaften nicht die Zwischengesellschaft als solche als Zurechnungsobjekt anzusehen, sondern ein Rückgriff auf die am Vermögen der Zwischengesellschaft beteiligten Gesamthänder geboten (vgl. z.B. BFH-Urteil vom 17.12.2014, II R 2/13).

Treuhandverhältnis für Zurechnung einer Beteiligung am Vermögen einer Gesamthand nicht ausreichend

Ein Treuhandverhältnis allein ist nicht ausreichend, um einem Treugeber im Rahmen von §§ 5,6 GrEStG eine Beteiligung am Vermögen einer Gesamthand – unmittelbar oder mittelbar über eine weitere Gesamthand – zuzurechnen.

Zu § 5 Abs. 2 GrEStG hatte der BFH bereits entschieden, dass einem Veräußerer, der gleichzeitig Treugeber eines Gesellschafters der erwerbenden Gesamthand ist, die Beteiligung des Treuhänders nicht nach § 39 Abs. 2 Nr. 1 AO zugerechnet werden kann (vgl. BFH-Urteil vom 23.10.1974, II R 87/73), da nicht der Treugeber, sondern der Treuhänder zivilrechtlich am Gesamthandsvermögen beteiligt ist. Nach dem BFH sind dieselben Grundsätze auch bei der Anwendung des § 6 Abs. 3 S. 1 i.V.m. Abs. 1 S. 1 GrEStG zugrunde zu legen.

Folglich war der Verkäuferin (C-KG), die lediglich Treugeberin für die Kommanditistin (X-GmbH) der Zwischengesellschaft (CT-KG) war und selbst nicht am Gesamthandsvermögen der Zwischengesellschaft (CT KG) beteiligt war, auch das Grundstück nach dem Verkauf nicht über das Vermögen der Gesamthand zuzurechnen. Die Voraussetzungen für eine Steuerbefreiung nach § 6 Abs. 3 S. 1 i.V.m. Abs. 1 S. 1 GrEStG lagen somit nicht vor.

Betroffene Normen

§ 5 GrEStG, § 6 Abs. 3 S. 1 i.V.m. Abs. 1 S. 1 GrEStG

Streitjahr 2015

Vorinstanz

Finanzgericht Düsseldorf, Urteil vom 08.05.2019, 7 K 2629/18 GE, EFG 2020, S. 1859

Fundstelle

BFH, Urteil vom 12.01.2022, II R 16/20

Weitere Fundstellen

BFH, Urteil vom 05.02.2020, II R 9/17, BStBl. II 2020, S. 658

BFH, Urteil vom 17.12.2014, II R 2/13, BStBl. II 2015, S. 557

BFH, Urteil vom 29.02.2012, II R 57/09, BStBl. II 2012, S. 917

| www.deloitte-tax-news.de | Diese Mandanteninformation enthält ausschließlich allgemeine Informationen, die nicht geeignet sind, den besonderen Umständen eines Einzelfalles gerecht zu werden. Sie hat nicht den Sinn, Grundlage für wirtschaftliche oder sonstige Entscheidungen jedweder Art zu sein. Sie stellt keine Beratung, Auskunft oder ein rechtsverbindliches Angebot dar und ist auch nicht geeignet, eine persönliche Beratung zu ersetzen. Sollte jemand Entscheidungen jedweder Art auf Inhalte dieser Mandanteninformation oder Teile davon stützen, handelt dieser ausschließlich auf eigenes Risiko. Deloitte GmbH übernimmt keinerlei Garantie oder Gewährleistung noch haftet sie in irgendeiner anderen Weise für den Inhalt dieser Mandanteninformation. Aus diesem Grunde empfehlen wir stets, eine persönliche Beratung einzuholen.

This client information exclusively contains general information not suitable for addressing the particular circumstances of any individual case. Its purpose is not to be used as a basis for commercial decisions or decisions of any other kind. This client information does neither constitute any advice nor any legally binding information or offer and shall not be deemed suitable for substituting personal advice under any circumstances. Should you base decisions of any kind on the contents of this client information or extracts therefrom, you act solely at your own risk. Deloitte GmbH will not assume any guarantee nor warranty and will not be liable in any other form for the content of this client information. Therefore, we always recommend to obtain personal advice. |