BFH: Rückwirkender Teilwertansatz nach § 6 Abs. 5 S. 6 EStG

Der BFH hat das Gebot des rückwirkenden Teilwertansatzes nach § 6 Abs. 5 S. 6 EStG entgegen dem Gesetzeswortlaut teleologisch eingeschränkt. Ein rückwirkender Ansatz von Teilwerten bei einer Einbringung zu Buchwerten wegen eines Sperrfristverstoßes i.S.d. § 6 Abs. 5 S. 6 EStG ist danach ausgeschlossen, wenn die vollentgeltliche Übertragung von Anteilen durch den Einbringenden innerhalb der Sperrfrist im Ergebnis zu einer Aufdeckung der stillen Reserven in den zuvor eingebrachten Wirtschaftsgütern führt.

Sachverhalt

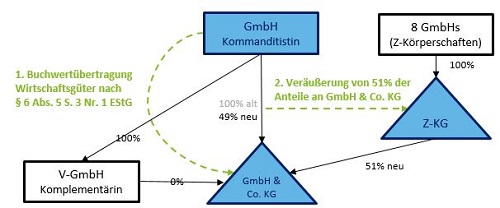

Eine GmbH hat mit Wirkung zum 31.12.2014 alle für ihren Betrieb notwendigen Wirtschaftsgüter zum Buchwert nach § 6 Abs. 5 S. 3 Nr. 1 EStG in eine GmbH & Co. KG, an der sie zu als 100% als Kommanditistin beteiligt war, eingebracht. Zum 30.09.2015 veräußerte sie 51% ihrer Kommanditanteile an die Z-KG. Die GmbH & Co. KG erklärte einen entsprechenden Veräußerungsgewinn. Strittig war, ob es aufgrund dieser Anteilsveräußerung zur Anwendung von § 6 Abs. 5 S. 6 EStG kommt und daher die Wirtschaftsgüter, die zum Buchwert in das Gesamthandsvermögen der GmbH & Co. KG eingebracht worden und durch den Verkauf der Gesellschaftsanteile an der GmbH & Co. KG mittelbar auf die Z-KG übergegangen waren, rückwirkend zu 51 % mit dem Teilwert anzusetzen waren.

Entscheidung

Der BFH hat nun entschieden, dass die Veräußerung des Teilanteils an der Personengesellschaft nicht zu einem rückwirkenden Teilwertansatz führt.

Gesetzliche Grundlagen

§ 6 Abs. 5 S. 1 EStG sieht vor, dass bei der Überführung eines einzelnen Wirtschaftsguts von einem in ein anderes Betriebsvermögen desselben Steuerpflichtigen das Wirtschaftsgut mit dem Wert anzusetzen ist, der sich nach den Vorschriften der Gewinnermittlung ergibt, sofern die Besteuerung der stillen Reserven sichergestellt ist. Diese sog. Buchwertfortführung gilt nach § 6 Abs. 5 S. 3 Nr. 1 EStG entsprechend, soweit ein Wirtschaftsgut unentgeltlich oder gegen Gewährung oder Minderung von Gesellschaftsrechten aus einem Betriebsvermögen des Mitunternehmers in das Gesamthandsvermögen einer Mitunternehmerschaft übertragen wird.

Die Einbringung der Wirtschaftsgüter zum 31.12.2014 ist somit unter Buchwertfortführung möglich, da die GmbH einzelne Wirtschaftsgüter ihres Betriebsvermögens gegen Gewährung von Gesellschaftsrechten in das Gesamthandsvermögen der GmbH & Co. KG übertragen hatte.

Soweit innerhalb von sieben Jahren nach der Übertragung des Wirtschaftsguts der Anteil einer Körperschaft, Personenvereinigung oder Vermögensmasse an dem übertragenen Wirtschaftsgut aus einem anderen Grund unmittelbar oder mittelbar begründet wird oder dieser sich erhöht, ist gemäß § 6 Abs. 5 S. 6 EStG rückwirkend auf den Zeitpunkt der Übertragung der Teilwert anzusetzen.

Diese Voraussetzungen liegen bei reiner Wortlautbetrachtung im Streitfall vor, denn durch die Anteilsübertragung an die Z-KG („anderer Grund“) wurde mittelbar ein Anteil der an der Z-KG beteiligten Körperschaften an den übertragenen Wirtschaftsgütern der GmbH begründet.

Einschränkung des Gesetzeswortlauts

Allerdings sei der Wortlaut im Wege der teleologischen Reduktion dahingehend einzuschränken, dass ein Sperrfristverstoß ausscheidet, wenn nachträglich ein Anteil einer Körperschaft an einem zuvor zu Buchwerten eingebrachten Wirtschaftsgut innerhalb von sieben Jahren aufgrund eines vollentgeltlichen Beteiligungserwerbs (unmittelbar oder mittelbar) begründet wird.

Ausweislich der Gesetzesmaterialien zu § 6 Abs. 5 S. 5 und 6 EStG beabsichtigte der Gesetzgeber mit dieser Regelung nicht nur, das Überspringen stiller Reserven auf Kapitalgesellschaften zu verhindern, sondern auch "generell das Verfügen über Wirtschaftsgüter ohne Teilwertrealisation durch Verkäufe von Anteilen an Kapitalgesellschaften unter Nutzung der Vorteile, die durch die Umstellung auf das Halbeinkünfteverfahren entstehen", zu vermeiden (vgl. BTDrucks 14/6882, S. 33). Daraus lässt sich auf eine auf bestimmte Fallkonstellationen ("Überspringen stiller Reserven", "Vorteile (...) durch die Umstellung auf das Halbeinkünfteverfahren") beschränkte Sperrfristregelung des § 6 Abs. 5 Satz 6 EStG schließen.

Wenn aber der Nachbesteuerungstatbestand des § 6 Abs. 5 S. 6 EStG als (Rück-)Ausnahme zu der Buchwertfortführung nach § 6 Abs. 5 S. 3 EStG nur zur Anwendung kommen soll, wenn "stille Reserven auf Kapitalgesellschaften" "ohne Teilwertrealisation durch Verkäufe von Anteilen an Kapitalgesellschaften" übergehen, ist der über diesen Anwendungsbereich hinausreichende Wortlaut des § 6 Abs. 5 S. 6 EStG nicht die Folge einer bewussten rechtspolitischen Entscheidung des Gesetzgebers. Vielmehr erfasst die Regelung des § 6 Abs. 5 S. 6 EStG nicht jede Anteilsveräußerung innerhalb der Sperrfrist, sondern sie soll lediglich eingreifen, wenn/soweit die stillen Reserven im Zuge der Veräußerung der Anteile nicht aufgedeckt werden. Danach ist der Anwendungsbereich des § 6 Abs. 5 S. 6 EStG jedenfalls in Fällen, in denen – wie hier – infolge der Entgeltlichkeit der Anteilsveräußerung die stillen Reserven der übertragenen Wirtschaftsgüter aufgedeckt werden und damit gerade nicht auf ein anderes Körperschaftsteuersubjekt übergehen, nicht eröffnet. Der BFH folgt damit der auch im Schrifttum überwiegend vertretenen Auffassung.

Betroffene Normen

§ 6 Abs. 5 S. 6 EStG

Streitjahr 2014

Anmerkungen

Einordnung des Urteils in die bisherige Rechtsprechung

Das hier im Streitfall gefundene Ergebnis entspricht nach Auffassung des BFH auch der Systematik der Regelung des § 6 Abs. 5 EStG. Für die Sperrfristregelung des § 6 Abs. 5 S. 4 EStG hat der BFH in gefestigter Rechtsprechung ein Regel-Ausnahme-Verhältnis dergestalt festgestellt, wonach die Grundregelung "Buchwertfortführung" des § 6 Abs. 5 S. 1 EStG trotz Nichteinhaltung der Sperrfrist des § 6 Abs. 5 S. 4 EStG auch dann gilt, wenn die bis zur Übertragung eines Wirtschaftsguts durch die Mitunternehmerschaft aufgedeckten stillen Reserven dem übertragenden Gesellschafter zugeordnet worden sind (BFH-Urteil vom 31.07.2013, I R 44/12 und vom 26.06.2014, IV R 31/12). Die Sperrfristregelung ist in diesen Fällen von vornherein nicht anwendbar. Der BFH hält es nun für konsequent, wenn diese Systematik für die "Ausnahme" des § 6 Abs. 5 S. 6 EStG entsprechend gilt. Als Ausnahme zur "zwingenden Buchwertfortführung" finde diese Sperrfristregelung keine Anwendung, wenn der Einbringung nach § 6 Abs. 5 S. 3 Nr. 1 EStG ein vollentgeltlicher Beteiligungserwerb folgt, der – wie im Streitfall – zur Aufdeckung der stillen Reserven führt.

Gewerbesteuerliche Konsequenzen

Der teleologischen Reduktion des § 6 Abs. 5 S. 6 EStG steht nach Ansicht des BFH auch nicht entgegen, dass in der Folge anstelle der GmbH im Ergebnis die GmbH & Co. KG die Gewerbesteuerbelastung der aufgedeckten stillen Reserven trägt.

Läge ein Sperrfristverstoß nach § 6 Abs. 5 S. 6 EStG vor, wären bei der GmbH als der die Wirtschaftsgüter i.S. des § 6 Abs. 5 S. 6 EStG übertragenden Rechtsperson die zum Zeitpunkt der Übertragung in den übertragenen Wirtschaftsgütern vorhandenen stillen Reserven rückwirkend im Streitjahr zu erfassen. Insoweit wäre sie auch Schuldnerin der Gewerbesteuer. Treten hingegen die ertragsteuerrechtlichen Besteuerungsfolgen erst zu einem späteren Zeitpunkt ein, da – wie hier – § 6 Abs. 5 S. 6 EStG nicht anzuwenden ist, werden die stillen Reserven gewerbesteuerrechtlich zu einem späteren Zeitpunkt und bei einem anderen Schuldner der Gewerbesteuer, hier der GmbH & Co. KG erfasst.

Dass der Gesetzgeber bei der Ergänzung der S. 5 und 6 in § 6 Abs. 5 EStG bezweckt hat, in gewerbesteuerrechtlicher Hinsicht zu gewährleisten, dass die bei der Veräußerung des Mitunternehmeranteils aufgedeckten stillen Reserven beim Einbringenden (als Übertragenden i.S. des § 6 Abs. 5 S. 3 EStG) erfasst werden, ist nicht ersichtlich, so der BFH (vgl. auch BFH-Urteil vom 15.07.2021, IV R 36/18).

Offene Fragestellung

Der BFH konnte in dem hier besprochenen Urteil offen lassen, ob § 6 Abs. 5 S. 6 EStG in seinem Anwendungsbereich auch dann teleologisch zu reduzieren ist, wenn es bei der Anteilsübertragung nicht zu einer Verlagerung der stillen Reserven in den zuvor eingebrachten Wirtschaftsgütern aus dem Einkommen- in das Körperschaftsteuerregime kommt (so BFH-Urteil vom 15.07.2021, IV R 36/18).

Vorinstanz

Finanzgericht Münster, Urteil vom 24.06.2020, 13 K 3029/18 F, EFG 2020, S. 1503

Fundstelle

BFH, Urteil vom 18.08.2021, XI R 43/20

teilweise inhaltsgleich:

BFH, Urteil vom 18.08.2021, XI R 20/19, nicht zur amtlichen Veröffentlichung bestimmt

Weitere Fundstellen

BFH, Urteil vom 31.07.2013, I R 44/12, BStBl. II 2015, S. 450, siehe Deloitte Tax-News

BFH, Urteil vom 26.06.2014, IV R 31/12, BStBl. II 2015, S. 463, siehe Deloitte Tax-News (unter Anmerkung)

BFH, Urteil vom 15.07.2021, IV R 36/18, BFH/NV 2021, S. 1588, siehe Deloitte Tax-News

| www.deloitte-tax-news.de | Diese Mandanteninformation enthält ausschließlich allgemeine Informationen, die nicht geeignet sind, den besonderen Umständen eines Einzelfalles gerecht zu werden. Sie hat nicht den Sinn, Grundlage für wirtschaftliche oder sonstige Entscheidungen jedweder Art zu sein. Sie stellt keine Beratung, Auskunft oder ein rechtsverbindliches Angebot dar und ist auch nicht geeignet, eine persönliche Beratung zu ersetzen. Sollte jemand Entscheidungen jedweder Art auf Inhalte dieser Mandanteninformation oder Teile davon stützen, handelt dieser ausschließlich auf eigenes Risiko. Deloitte GmbH übernimmt keinerlei Garantie oder Gewährleistung noch haftet sie in irgendeiner anderen Weise für den Inhalt dieser Mandanteninformation. Aus diesem Grunde empfehlen wir stets, eine persönliche Beratung einzuholen.

This client information exclusively contains general information not suitable for addressing the particular circumstances of any individual case. Its purpose is not to be used as a basis for commercial decisions or decisions of any other kind. This client information does neither constitute any advice nor any legally binding information or offer and shall not be deemed suitable for substituting personal advice under any circumstances. Should you base decisions of any kind on the contents of this client information or extracts therefrom, you act solely at your own risk. Deloitte GmbH will not assume any guarantee nor warranty and will not be liable in any other form for the content of this client information. Therefore, we always recommend to obtain personal advice. |